A los mercados financieros los dominan dos fuerzas, en un sentido, la

codicia, y es así cómo se gestan las burbujas, en el sentido inverso, el

pánico, y así ocurren las crisis.

codicia, y es así cómo se gestan las burbujas, en el sentido inverso, el

pánico, y así ocurren las crisis.

La economía argentina se encuentra a la deriva, presenta serios

desequilibrios estructurales, y no se observa ninguna actitud de

parte de la política económica que apunte a atenderlos.

Tras dos años y medio de haber ganado tiempo, cubriendo con

endeudamiento déficits gemelos que se ampliaban, mientras el

mercado interno se debilitaba, y la vulnerabilidad ascendía de

manera alarmante, la situación se tornó insostenible, reapareció

el fantasma del default, y aquellos inversores internacionales que

venían disfrutando las mieles de una bicicleta financiera que les

permitía jugosas ganancias, decidieron retirarse del juego. Los

activos argentinos comenzaron a caer, y el peso empezó a perder

valor. Comenzó a regir el pánico. Frente a esta situación, sin lograr

el Banco Central contenerla se decidió recurrir al prestamista en

última instancia en las finanzas internacionales, el FMI.

Sin embargo, el desembolso original de este organismo, de

US$15.000 millones, no alcanzó para contener la fuga. En tan sólo

tres meses todos esos dólares se esfumaron de las Reservas

Internacionales del BCRA, en otro fallido intento de contener un

dólar que no paraba de subir. Mientras estos fondos se iban, el

dólar pasó de 27 a 40 pesos. Este fracaso de parte de la autoridad

monetaria terminó con la salida abrupta de su titular, Luis “Toto”

Caputo. Sin embargo, en sus últimos cuatro días al frente de la

entidad, Toto logró contener la dinámica alcista de la divisa. La

estrategia fue hacer relucir a la codicia frente al pánico.

Tras el vencimiento de Lebacs, que con una tasa de interés de corte

de un 45% en la licitación, dejó libres alrededor de $150.000 millones,

ofreció al mercado un nuevo instrumento, la Lecap, que a primera

vista pareciera haber sido bautizada con el nombre del padre,

“Letra de Caputo”, aunque se trata del apócope de Letra d

Capitalización. Un instrumento financiero con vencimiento de

corto plazo, 196 días, y a una tasa de interés del 4% mensual, ca

pitalizable, es decir, con un rendimiento por encima del 50% anual.

En paralelo, se daba a conocer un nuevo acuerdo con el FMI, por

el cual el organismo ampliaba el monto original del préstamo stand-by,

que finalmente se conoció sería en 7.100 millones de dólares, a la

vez que comprometía el adelanto de los fondos a desembolsar

trimestralmente por US$3.000 millones. Estos adelantos de los

años 2020 y 2021, a este año y el próximo, implican que en lugar

de recibir US$6.000 millones este año, se obtengan US$13.400, y

en lugar de ingresar US$11.400 en 2019, ingresen US$22.800. El

objetivo de esta transacción es hacer desaparecer, de forma tran

sitoria y en el corto plazo, al fantasma del default. Con estos fon

dos, la Argentina tendría cubierto su programa financiero, al

menos hasta el fin del año próximo, vale aclarar, año electoral.

Sin embargo, esta novedad resultó acompañada de un ejercicio

académico puesto en marcha en el BCRA, por sus nuevas autori

dades, Guido Sandleris, y su amiga, Verónica Rappoport. Con pre

tensión de clase de Política Monetaria I, se dió a conocer un

esquema mediante el cual el tipo de cambio oscilará entre dos

amplias bandas, un límite inferior en $34, y un límite superior en

$44. A este segmento se lo denomina: zona de no intervención,

en un forzado intento comunicacional de alejarlo de la famosa

Tablita de Martinez de Hoz, tal como se recuerda al experimento

del crawling-peg en la Argentina. Es decir, mientras el tipo de

cambio fluctúe entre ambos límites, el BCRA se desentenderá

de la cotización.

Asimismo, estas bandas crecerán diariamente a un ritmo del 3%

mensual. Es decir, que para noviembre las bandas ya serían de

$35,02 y 45,32, y así sucesivamente. Pero, a la vez, como para

poner todas las cartas sobre la mesa, lo cual sería necesario en

el planteo del ejercicio de Política Monetaria I, aunque no queda

claro que se trate de la mejor estrategia para contener una corri

da en el mercado cambiario argentino, Sandleris reconoce que en

caso de quebrarse alguna de las bandas, intervendría en el mer

cado, pero sólo con 150 millones de dólares por día. Eso es todo

lo autorizado por su jefa, Christine Lagarde. Cabe recordar que,

en momentos en que la corrida contra el peso se profundizaba, el

BCRA tuvo que realizar intervenciones por más de 1.000 millones

de dólares en una sola jornada. Pareciera un magro poder de fue

go el que Christine le otorga a Guido.

Con los desequillibrios presentes, tras reflejar un déficit comercial

récord, de US$1.127 millones en agosto, devaluación mediante, y

con una fuga de capitales acumulada de US$23.000 millones en tan

sólo ocho meses, las dudas son si alcanzan los dólares compro

metidos por el FMI para cubrir el programa financiero, y los déficits

externos que parecieran no cerrarse, sino todo lo contrario.

El apoyo conseguido por el gobierno en el mundo es político. Res

ponde a decisiones de estrategia geopolíticas. Pero la reacción del

mercado evidencia que allí donde no hay más dios que el dinero,

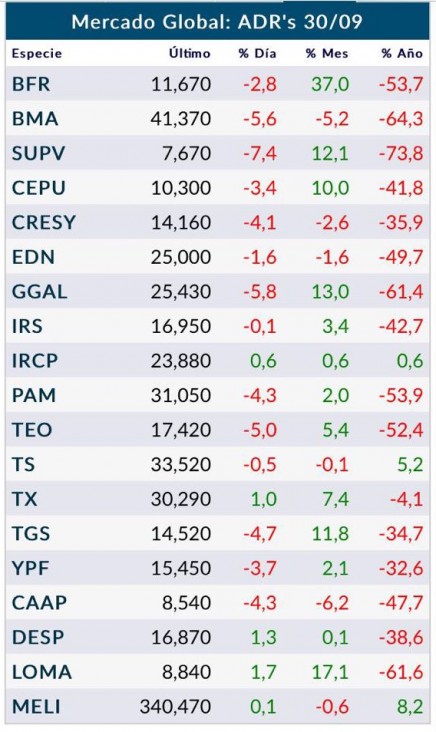

dominan los números. Los precios de los activos argentinos vol

vieron a caer, y el dólar retomó la suba y con más fuerza. La vulne

rabilidad es muy alta. Reaparece el fantasma del default. La realidad

se impone a la idea. Guido no es Toto. Las cartas están echadas

. Ahora, el pánico le gana a la codicia.

(*) Economista, Docente (UBA), Especialista Macroeconomía y Mer

cados Financieros, Director de Ágora Consultores

desequilibrios estructurales, y no se observa ninguna actitud de

parte de la política económica que apunte a atenderlos.

Tras dos años y medio de haber ganado tiempo, cubriendo con

endeudamiento déficits gemelos que se ampliaban, mientras el

mercado interno se debilitaba, y la vulnerabilidad ascendía de

manera alarmante, la situación se tornó insostenible, reapareció

el fantasma del default, y aquellos inversores internacionales que

venían disfrutando las mieles de una bicicleta financiera que les

permitía jugosas ganancias, decidieron retirarse del juego. Los

activos argentinos comenzaron a caer, y el peso empezó a perder

valor. Comenzó a regir el pánico. Frente a esta situación, sin lograr

el Banco Central contenerla se decidió recurrir al prestamista en

última instancia en las finanzas internacionales, el FMI.

Sin embargo, el desembolso original de este organismo, de

US$15.000 millones, no alcanzó para contener la fuga. En tan sólo

tres meses todos esos dólares se esfumaron de las Reservas

Internacionales del BCRA, en otro fallido intento de contener un

dólar que no paraba de subir. Mientras estos fondos se iban, el

dólar pasó de 27 a 40 pesos. Este fracaso de parte de la autoridad

monetaria terminó con la salida abrupta de su titular, Luis “Toto”

Caputo. Sin embargo, en sus últimos cuatro días al frente de la

entidad, Toto logró contener la dinámica alcista de la divisa. La

estrategia fue hacer relucir a la codicia frente al pánico.

Tras el vencimiento de Lebacs, que con una tasa de interés de corte

de un 45% en la licitación, dejó libres alrededor de $150.000 millones,

ofreció al mercado un nuevo instrumento, la Lecap, que a primera

vista pareciera haber sido bautizada con el nombre del padre,

“Letra de Caputo”, aunque se trata del apócope de Letra d

Capitalización. Un instrumento financiero con vencimiento de

corto plazo, 196 días, y a una tasa de interés del 4% mensual, ca

pitalizable, es decir, con un rendimiento por encima del 50% anual.

En paralelo, se daba a conocer un nuevo acuerdo con el FMI, por

el cual el organismo ampliaba el monto original del préstamo stand-by,

que finalmente se conoció sería en 7.100 millones de dólares, a la

vez que comprometía el adelanto de los fondos a desembolsar

trimestralmente por US$3.000 millones. Estos adelantos de los

años 2020 y 2021, a este año y el próximo, implican que en lugar

de recibir US$6.000 millones este año, se obtengan US$13.400, y

en lugar de ingresar US$11.400 en 2019, ingresen US$22.800. El

objetivo de esta transacción es hacer desaparecer, de forma tran

sitoria y en el corto plazo, al fantasma del default. Con estos fon

dos, la Argentina tendría cubierto su programa financiero, al

menos hasta el fin del año próximo, vale aclarar, año electoral.

Sin embargo, esta novedad resultó acompañada de un ejercicio

académico puesto en marcha en el BCRA, por sus nuevas autori

dades, Guido Sandleris, y su amiga, Verónica Rappoport. Con pre

tensión de clase de Política Monetaria I, se dió a conocer un

esquema mediante el cual el tipo de cambio oscilará entre dos

amplias bandas, un límite inferior en $34, y un límite superior en

$44. A este segmento se lo denomina: zona de no intervención,

en un forzado intento comunicacional de alejarlo de la famosa

Tablita de Martinez de Hoz, tal como se recuerda al experimento

del crawling-peg en la Argentina. Es decir, mientras el tipo de

cambio fluctúe entre ambos límites, el BCRA se desentenderá

de la cotización.

Asimismo, estas bandas crecerán diariamente a un ritmo del 3%

mensual. Es decir, que para noviembre las bandas ya serían de

$35,02 y 45,32, y así sucesivamente. Pero, a la vez, como para

poner todas las cartas sobre la mesa, lo cual sería necesario en

el planteo del ejercicio de Política Monetaria I, aunque no queda

claro que se trate de la mejor estrategia para contener una corri

da en el mercado cambiario argentino, Sandleris reconoce que en

caso de quebrarse alguna de las bandas, intervendría en el mer

cado, pero sólo con 150 millones de dólares por día. Eso es todo

lo autorizado por su jefa, Christine Lagarde. Cabe recordar que,

en momentos en que la corrida contra el peso se profundizaba, el

BCRA tuvo que realizar intervenciones por más de 1.000 millones

de dólares en una sola jornada. Pareciera un magro poder de fue

go el que Christine le otorga a Guido.

Con los desequillibrios presentes, tras reflejar un déficit comercial

récord, de US$1.127 millones en agosto, devaluación mediante, y

con una fuga de capitales acumulada de US$23.000 millones en tan

sólo ocho meses, las dudas son si alcanzan los dólares compro

metidos por el FMI para cubrir el programa financiero, y los déficits

externos que parecieran no cerrarse, sino todo lo contrario.

El apoyo conseguido por el gobierno en el mundo es político. Res

ponde a decisiones de estrategia geopolíticas. Pero la reacción del

mercado evidencia que allí donde no hay más dios que el dinero,

dominan los números. Los precios de los activos argentinos vol

vieron a caer, y el dólar retomó la suba y con más fuerza. La vulne

rabilidad es muy alta. Reaparece el fantasma del default. La realidad

se impone a la idea. Guido no es Toto. Las cartas están echadas

. Ahora, el pánico le gana a la codicia.

(*) Economista, Docente (UBA), Especialista Macroeconomía y Mer

cados Financieros, Director de Ágora Consultores